La Gran Recesión ha sido una crisis sistémica y global que ha afectado durante años tanto a las finanzas públicas como a empresas privadas de todo tipo y cuyos efectos todavía padecen los ciudadanos. El pistoletazo de salida, en cualquier caso, fue mucho más concreto: a principios de agosto del 2007, la entidad estadounidense Bear Stearns y la francesa BNP Paribas suspendieron la posibilidad de que los inversores recuperasen el dinero que tenían depositado en varios fondos de inversión como consecuencia de la debacle de las hipotecas subprime. La situación ha cambiado enormemente y no se sabe de dónde vendrá la próxima crisis, pero más de una década después el sector de la gestión de activos vuelve a estar bajo la lupa de las autoridades financieras internacionales.

El vicepresidente del Banco Central Europeo (BCE), Luis de Guindos, acertó a resumir hace unas semanas en Madrid la visión de los supervisores mundiales: «No quiero ser alarmista, pero evidentemente en estos momentos el principal riesgo que analizamos desde el punto de vista de la vulnerabilidad del sector financiero proviene no tanto de la situación del sector bancario como de la situación del sector de gestión de carteras y de los fondos de inversión».

ADVERTENCIAS MÚLTIPLES / En una línea similar se han manifestado en los últimos meses instituciones públicas como el Fondo Monetario Internacional (FMI), el Banco de Pagos Internacionales de Basilea (banco central de los bancos centrales), el Consejo de Estabilidad Financiera (creado en el 2009 por el G20) o la Junta Europea de Riesgo Sistémico (nacida en el 2010).

El exministro admitió que la «potencial fuente de inestabilidad» que supone el sector es «consecuencia del entorno» de bajos tipos de interés impulsado por bancos centrales como el propio BCE para frenar la desaceleración. Esta situación, expuso, lleva a los gestores a buscar «activos con una rentabilidad superior, pero también con riesgo superior» y a endeudarse para comprar dichos activos.

Ello genera un «riesgo de liquidez doble»: en una situación de mercado difícil «sería complicado» vender los activos para atender los reembolsos que pidan los inversores, y además podrían ser incapaces de elevar las garantías que deben entregar a cambio del endeudamiento en que han incurrido.

EN CRECIMIENTO / Guindos señaló, además, «otro tema fundamental». Los bancos, expuso, registran un nivel de capital y de liquidez muy superior al de antes de la crisis gracias a que cuentan con un supervisor «muy próximo», que además es un prestamista de última instancia en casos de un cierre de los mercados: el propio BCE.

En el sector de los fondos no sucede así. Los organismos que supervisan a las entidades de gestión de activos «no tienen la misma capacidad de análisis», aseguró en referencia a instituciones como la española Comisión Nacional del Mercado de Valores (CNMV) y la comunitaria Autoridad Europea de Valores y Mercados.

El sector financiero no bancario -que agrupa distintos tipos de fondos de inversión, las aseguradoras, los fondos de pensiones o las financieras de bienes de consumo- es más relevante que nunca. Según el Banco Central Europeo, sus activos han crecido desde los 23 billones de euros del 2008 hasta los 46 billones al cierre del pasado junio, con lo que ya posee el 56% del total de activos del sistema financiero europeo.

Es positivo porque diversifica las fuentes de financiación para las empresas, pero también supone riesgos tanto para los clientes como para la economía en su conjunto.

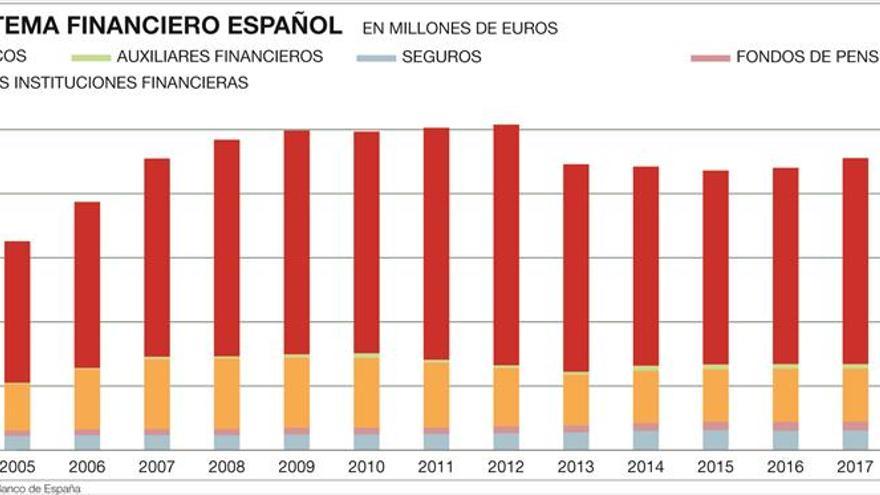

En España, estas entidades financieras no bancarias poseen un volumen de activos cercano a 1,3 billones de euros, lo que viene a conformar en torno a un 33% del total del sector financiero del país.

De esta cantidad, 284.000 millones de euros, un 6,3 % del total, se corresponde con empresas que realizan actividades de intermediación financiera no bancaria, lo que hasta hace unos años se conocía oficialmente como banca en la sombra.